《港湾商业观察》施子夫 王璐期货配资的平台

1-5月中国进口煤炭增速为12.6%,较23年62%明显收窄,我们认为国内煤价中枢的确定性下移导致进口套利空间收窄将会抑制进口量的抬升。另外海外视角上更重要的印度,已经成为中国后的第二大煤炭进口国,而计划将印度打造为全球“制造业中心”的莫迪政府实现连任后,制造业有望呈现确定性的继续高增;同时印度自23年9月以来的电荒呈现扩大的趋势,反应出来的水电波动大、新能源难以调峰及受天气影响大的问题,均有望带动印度后续火电建设力度的提升,预计印度对于印尼出口的高卡动力煤将呈现持续抬升的趋势,进而影响印尼出口至中国的数量。中国未来进口煤炭量天花板或已经不远。

在当前IPO严查之际,部分企业的上市进程可谓相当漫长,四川沃文特生物工程股份有限公司(以下简称,沃文特)就是其中之一。

不过,最近的好消息是,沃文特又更新了招股书注册稿。

沃文特保荐机构为国金证券,早在2021年6月末公司就向创业板提交了招股书,2022年7月26日顺利过会,同年10月21日提交了注册稿,其后于2023年3月10日和9月15日更新注册稿。

01

2023营收净利润下滑

沃文特主营业务为从事体外诊断仪器、试剂和耗材的研发、生产和销售及非自产体外诊断产品的代理业务。

招股书介绍,该公司已建立自动化诊断仪器技术平台及胶体金POCT诊断、生化诊断、磁微粒化学发光诊断等技术平台,并基于上述平台完成了全封闭自动化粪便分析仪、全自动化学发光免疫分析仪、全自动生化分析仪、样本采集传输系统和全自动生化免疫检验流水线的开发,及219项体外诊断试剂和耗材产品的注册、备案,在粪便检验、生化免疫检验业务领域形成了自动化检验技术优势和不断完善的诊断产品谱系。

业绩层面而言,沃文特表现的并不乐观。

2021年至2023年(报告期内),公司实现营业收入分别为4.79亿元、5.83亿元和5.63亿元,分别增长21.66%、-3.43%;实现净利润分别为7337.81万元、7723.37万元和7602.22万元,分别增长5.25%、-1.57%。

对于2023年营收及净利润的负增长,公司表示,营业收入略有下降主要是由于代理产品业务收入减少(包括相关分子类检测产品),净利润略有下降主要是由于公司研发费用、仪器装机投入增加。

在经营风险提示中,沃文特表示,报告期内发行人代理产品业务收入占主营业务收入的比重分别为49.49%、46.48%和33.29%,毛利占比分别为37.22%、28.42%和20.65%,代理业务收入比重及毛利占比总体减少。

报告期内,发行人经销贝克曼、VIRCELL、美国快臻、索灵、安图、达安基因等多个国内外品牌的体外诊断产品,发行人与上述体外诊断产品生产商或代理商签订的协议有效期一般为一年,2023年开始贝克曼与发行人的经销协议未签署,2024年4月前公司与其的订发货正常开展,2024年4月起,因发行人和贝克曼的业务合作模式调整,发行人经销的贝克曼品牌产品由从贝克曼采购改为从其区域经销商四川中生医疗器械有限责任公司采购(公司与四川中生的合同在签署过程中),同一时间,公司经销贝克曼品牌产品的销售收入分别为1.25亿元、1.42亿元和1.02亿元,合作关系调整后,发行人采购贝克曼品牌产品业务预计会将进一步减少。

此外,报告期内,发行人代理产品收入分别为2.36亿元、2.70亿元和1.87亿元,毛利分别为9500.64万元、8504.20万元和6991.06万元,业务规模和占比已持续降低。未来如宏观经济下行,或发行人所处的行业政策、客户需求、销售渠道、供应商合作等发生重大不利变化,而发行人自身未能及时调整应对,以及自有产品业务的增长未能覆盖代理产品业务的下降,将面临整体业务下滑的风险。

另一方面,报告期内,发行人四川省内市场销售收入分别为3.24亿元、3.72亿元和3.17亿元,占主营业务收入的比重分别为67.99%、64.05%和56.50%,销售区域相对集中主要是代理产品的销售主要集中在四川省。如果未来四川省区域政策发生重大不利变化及客户对于发行人产品需求下降,将对发行人的经营活动产生不利影响。

02

毛利率弱同行,三次抽查不合格

同时,公司综合毛利率分别为53.48%、51.49%和60.38%,主营业务毛利率分别为53.54%、51.54%和60.38%,其中代理业务毛利率分别为40.27%、31.51%和37.46%,自有产品毛利率分别为66.55%、68.94%和71.82%。

虽然期内主营业务毛利率尤其在2023年大幅增长,但近三年来看,公司却都弱于同行业可比公司平均值的62.70%、60.56%和62.65%。

对此,沃文特表示,主营业务毛利率整体低于行业平均值,主要是公司存在代理产品销售业务,公司代理产品的毛利率低于自有产品毛利率。而随着自有产品销售收入占比上升,公司毛利率也整体上升。

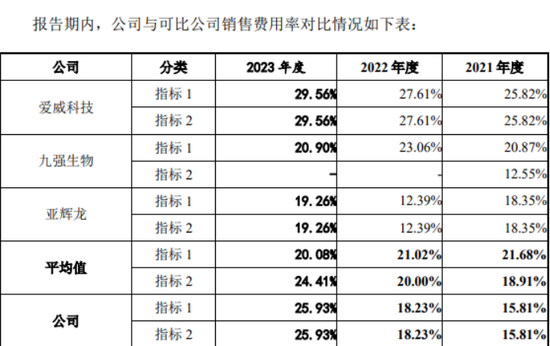

值得注意的是,报告期内,沃文特期间费用总额分别为1.67亿元、2.21亿元和2.67亿元,期间费用占营业收入的比重分别为34.91%、37.85%和47.38%。这期间,公司销售费用三年翻了一倍,分别为7572.67万元、1.06亿元和1.46亿元,占营业收入的比重分别为15.81%、18.23%和25.93%。

截至2023年,沃文特销售费用率高于同行业公司平均值,且显而易见大幅增加。公司表示,2023年销售费用率上升主要是公司自有产品业务正处于上升期,投入较大,2023年末公司销售人员较2022年末增加47人,另外随着发行人仪器投放的增加,折旧及摊销费用增加较多。

刚好与销售费用大幅增加的另一面是,沃文特的研发费用似乎并没有同步。

报告期内,沃文特研发费用分别为5750.59万元、6423.34万元和7034.14万元,占自有产品收入比重分别为23.88%、20.67%和18.79%,研发费用率分别为12.01%、11.02%和12.50%,同行业公司平均值分别为11.28%、12.56%和12.88%。

合规层面来看,沃文特首次申报至今接受了多次主管部门的抽检或飞行检查,其中有三次(发生时间为2020年)结论为不符合标准规定、限期整改、外观不符合要求。(港湾财经出品)

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:韦子蓉 期货配资的平台